- Détails

- Catégorie : Cours Or

Hier, le 9 novembre 2020 le prix de l’or a connu une forte baisse après l’annonce de la découverte d’un vaccin efficace à 90% par le laboratoire Pfizer. L’once d’or a alors perdu près de 5% entre 11 heures 45 et 15 heures, alors que les indices boursiers mondiaux s’envolaient.

Vidéo : Le Prix de l’Or en forte baisse après l’annonce d’un Vaccin contre le Covid

Près de 5 % de baisse entre 11 h 45 et 15 heures !

Lundi 9 novembre 2020, l’once d’or a alors perdu près de 5% entre 11 heures 45 et 15 heures, passant de 1648,45 euro à 1570,09 euro alors que les indices boursiers mondiaux s’envolaient.

Certains observateurs ont noté que les marchés semblaient déjà en hausse grâce à l’élection de Jo Biden, ce qui est assez paradoxal.

Après cette baisse brutale et marquée de près de 5%, l’once d’or s’est ressaisie.

Ce n’est pas la première fois que de fortes baisses du prix de l’or se produisent et sans doute pas la dernière. Tout cela est normal, les prix ne peuvent pas toujours être orientés à la hausse ou à la baisse. Ce qui peut surprendre, c’est l’amplitude de la variation du prix. Il est possible que le comportement moutonnier des investisseurs et surtout des algorithmes soient la cause de ces phénomènes.

Autres pages sur le prix de l'or

Pourquoi le Prix de l’Or n’a pas explosé à la hausse ?

- Détails

- Catégorie : Cours Or

Qui peut prédire l'avenir ? Personne bien sûr ! Cependant, on peut toujours s'appuyer sur les faits passés pour établir des hypothèses raisonnables.C'est à cet exercice périlleux, qui demande un certain courage et un peu de chance, que se sont livrés 34 spécialistes du marché de l'or.Ces professionnels des métaux précieux ont exprimé leur point de vue pour la London Bullion Market Association.

Photo de lingots d'or

Photo des lingots d'or : Nils Thies/Deutsche Bundesbank

Vidéo : Cours de l'or en 2018 : 34 experts donnent leurs pronostics

La London Bullion Market Association (LBMA) : la plus importante association mondiale d'entreprises dédiées aux métaux précieux

La LBMA est la plus importante association mondiale de sociétés impliquées dans le marché des métaux précieux.Ces professionnels, pour la plupart analystes ou courtiers dans de grandes banques internationales, donnent leurs prévisions sur l'évolution des cours de l'or en 2018.

Cette année les 34 spécialistes sont très divisés sur le chemin que va suivre le cours de l'or en 2018.Les opinions divergent sur le niveau des taux d'intérêt aux Etats-Unis mais aussi sur l'impact des tensions géopolitiques sur la croissance mondiale.Les pronostics les plus optimistes prévoient une once d'or à 1510 dollars US et les pessimistes à seulement 1120 dollars l'once.

En moyenne les prévisionnistes donnent un pronostic à 1318 dollars l'once.Personne ne prévoit un effondrement complet de la valeur de l'or.Personne ne prévoit non plus une explosion à la hausse des cours de l'or.

On sait que le marché de l'or n'est pas tout à fait normal.Bien qu'il ne joue plus officiellement de rôle dans le système monétaire international, les Banques Centrales du monde entier le conservent comme la réserve de valeur ultime en cas de problème.

L'or conserve un statut fiscal particulier. Sans être tout à fait une monnaie il est exonéré de TVA, tout comme une monnaie à cours légal...A l'avenir l'or pourrait jouer un rôle plus important dans le système monétaire international.Le métal jaune pourrait constituer une bonne alternative ou un complément au dollar dans les échanges internationaux.

Télécharger les prévisions LBMA 2018

Prévisions LBMA cours or 2018 [fichier PDF]

Autres pages sur les cours de l'or

- Détails

- Catégorie : Cours Or

Est ce que le prix de l'or va augmenter ? Est-ce que le prix de l'or va baisser ? Découvrez des éléments de réflexion sur les réponses à ces questions que tout le monde se pose…

Vidéo : Prix de l'Or : vers une hausse ou une baisse ?

Cliquez sur l'image ci-dessous pour découvrir la vidéo

3 éléments influent sur le prix de l'or

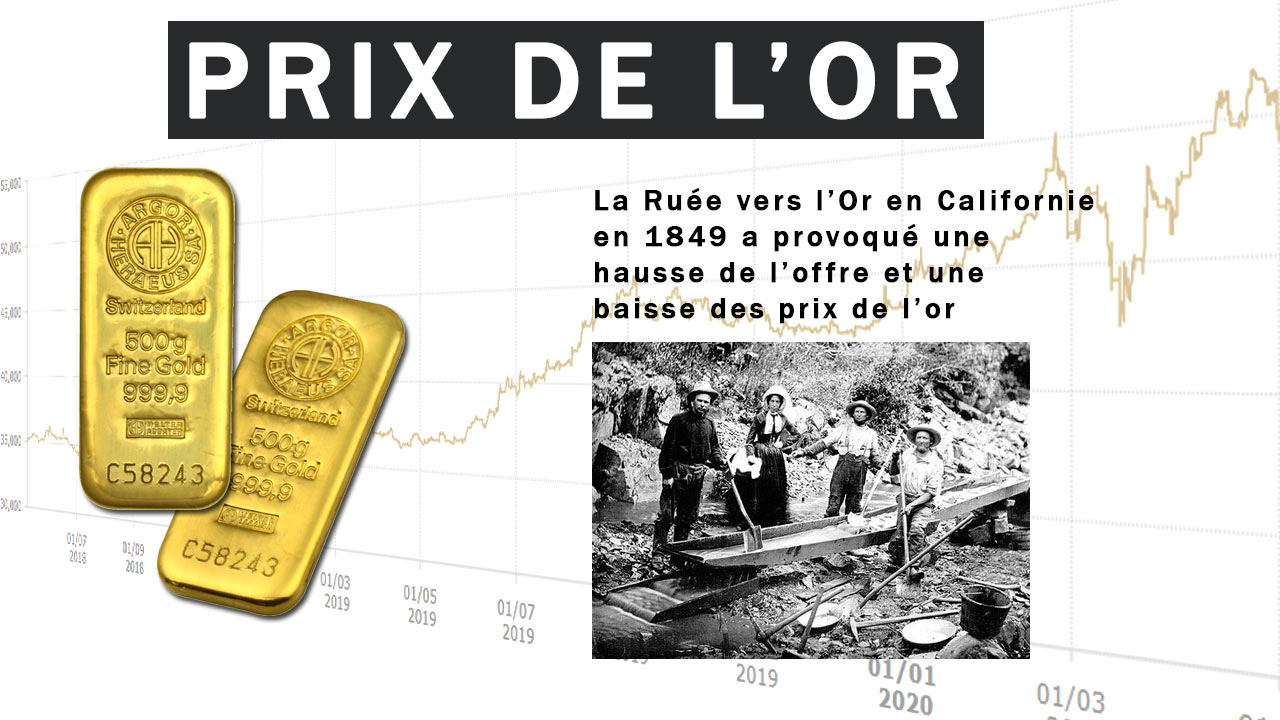

Personne ne peut dire avec certitude si le prix de l’or va augmenter ou diminuer à l’avenir. Mais on peut tout de même remarquer que le prix de l’or dépend de l’offre et de la demande. Le prix varie à la hausse quand la demande est supérieure à l’offre. Par exemple la crise du Coronavirus et les troubles économiques qu’elle créée ont provoqué une très forte demande d’or, et donc une hausse des prix.

Inversement le prix de l’or varie à la baisse quand la demande est inférieure à l’offre. Le cas s’est produit par exemple au XIXème siècle après les découvertes de l’or des mines de Californie et d’Australie qui ont provoqué une baisse du prix de l’or.

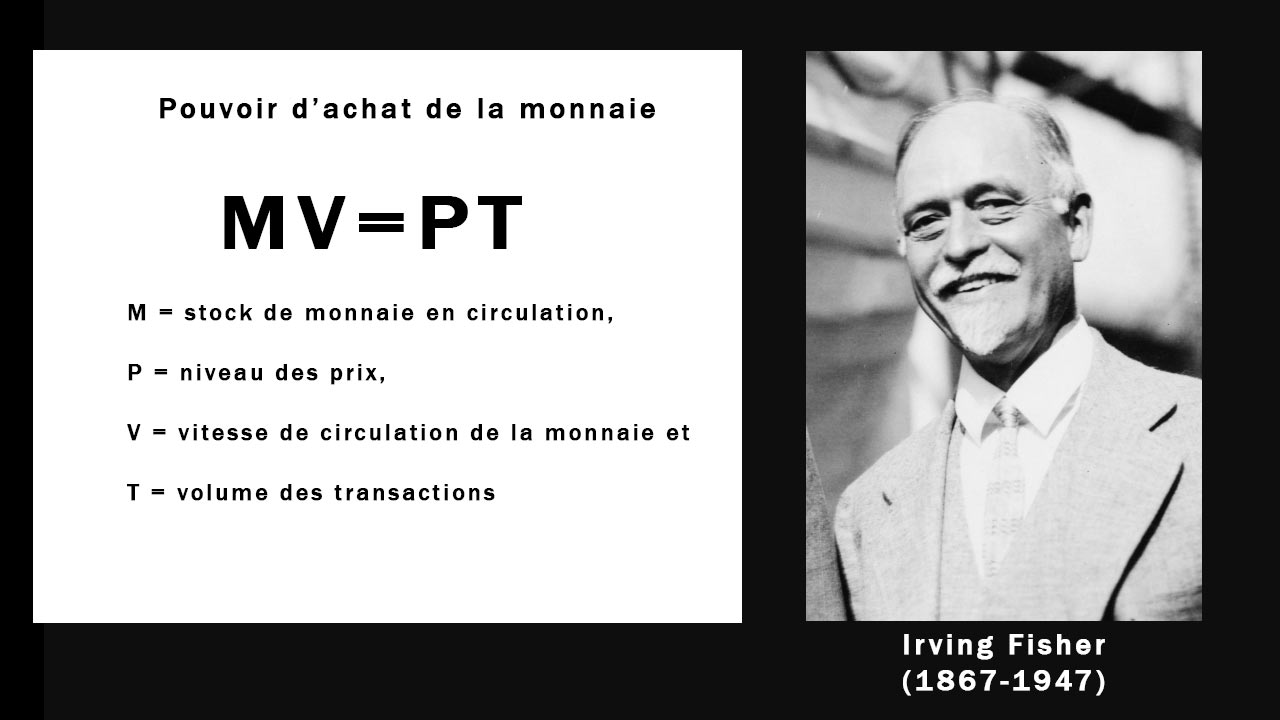

La formation du prix dépend également de l’intermédiaire des échanges utilisé pour réaliser l’achat, autrement dit de la valeur ou du pouvoir d’achat de la monnaie que l’on utilise.

Le pouvoir d’achat de la monnaie est instable par nature. Il dépend de la quantité de monnaie en circulation mais aussi de la vitesse de circulation de la monnaie. Pendant les périodes de croissance économique, la croissance de la masse monétaire liée à l’expansion du crédit peut provoquer une hausse des prix de l’or ou des autres classes d’actifs. Cette hausse peut être stimulée par la création monétaire des Banques Centrales.

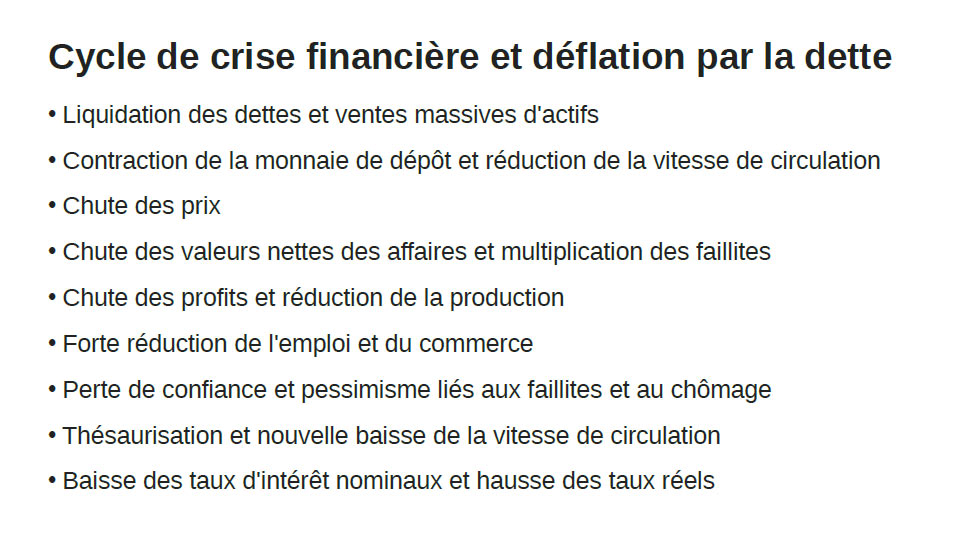

La crise du Coronavirus provoque l’arrêt brutal de la création monétaire par le crédit. Les Banques Centrales prennent le relai et font tourner la planche à billet. On peut supposer qu’après la fin de la crise une contraction du crédit des acteurs privés (particuliers et entreprises) va se produire à échelle mondiale. La vitesse de circulation de la monnaie va également probablement diminuer, conséquence d’une baisse de la consommation. L’économie pourrait rentrer dans un cercle vicieux, un cycle récessif, comparable à la crise de 1929. Le Monde entrerait alors dans une deuxième Grande Dépression.

Dans ce cas, comme pour toutes les autres classes d’actifs, le prix de l’or pourrait baisser. Mais il baissera sûrement moins vite que les actions et en tout état de cause préservera mieux la valeur de votre patrimoine que n’importe quel autre placement.

Car l’or n’est pas un actif ordinaire. Il est utilisé comme réserve de valeur depuis toujours. Toutes les Banques Centrales des grandes nations du monde détiennent de grandes quantités d’or et ne sont pas prêtes à le liquider à n’importe quel prix. L’or conserve plus que jamais sa fonction de réserve ultime de valeur.

En résumé : dans les circonstance actuelles, rien ne garantit que le prix de l’or va continuer à augmenter indéfiniment. Il pourrait même baisser. Mais il reste toujours la meilleure réserve de valeur sur la longue durée.

Si vous souhaitez en savoir plus sur le Prix de l’Or, suivre le cours de l’or et acheter des pièces ou des lingots d’or, cliquez sur les liens sous la vidéo.

Liens pour suivre les prix de l'or et acheter des pièces ou des lingots d'or

Pour suivre l’évolution des cours de l'or (pièces et lingots d’or), cliquez sur le lien suivant ►► Cours de l'or

- Détails

- Catégorie : Cours Or

Le docteur Alan Greenspan a été Président de la Réserve Fédérale des Etats-Unis de 1987 à 2009 et depuis cette date il a conseillé des agences gouvernementales, des banques d'investissement et des fonds d'investissement.

Portrait d'Alan Greenspan, Président de la Réserve Fédérale Américaine de 1987 à 2009

Dans l'interview qui suit, il révèle ses préoccupations profondes à propos des perspectives économiques dans le monde développé, ses vues sur le rôle de l'or dans le système monétaire et sa croyance dans l'or en tant qu'ultime réserve de valeur.

Au cours des derniers mois, les préoccupations au sujet de la stagflation ont augmenté. Pensez-vous que ces préoccupations sont légitimes ?

Nous avons traversé une longue période de stagnation de la croissance de la productivité, en particulier dans le monde développé, en grande partie causée par le vieillissement de la génération «baby-boom». Les prestations sociales (les droits aux États-Unis) consomment l'épargne intérieure, la principale source de financement des investissements, dollar pour dollar. La baisse de l'épargne domestique en pourcentage du PIB a supprimé l'investissement en capital non résidentiel. Globalement, cette baisse de l'investissement a supprimé la croissance de la productivité horaire. La productivité horaire a augmenté approximativement d'1/2% par an aux Etats-Unis et dans les autres pays développés au cours des 5 dernières années, chiffre qu'il faut comparer aux 2% de croissance annuels qui était la norme auparavant. C'est une différence considérable que l'on retrouve dans le produit intérieur brut et dans le niveau de vie des gens.

Alors que la hausse de la productivité ralentit, le système économique dans son ensemble ralentit. Cette situation a provoqué le désespoir et une hausse consécutive du populisme économique du Brexit à l'élection de Trump. Le populisme n'est pas une une philosophie ou un concept comme le socialisme ou le capitalisme, par exemple. C'est davantage une cri de douleur, dans lequel les gens disent : "Faites quelque chose, aidez-nous !

Dans le même temps, le risque d'inflation commence à augmenter. Aux Etats-Unis, le taux de chômage est inférieur à 5%, ce qui met la pression à la hausse sur les salaires et les coûts unitaires en général. La demande augmente, comme on pu le voir par la large augmentation récente de la masse monétaire, qui reflète les pressions inflationnistes. Jusqu'à présent, les hausses de salaires ont largement été contenues par les employeurs, mais si les coûts continuent à augmenter, les prix vont suivre à leur tour. Si vous imposez l'inflation pendant une période de stagnation, vous obtenez la stagflation.

Alors que les pressions inflationnistes augmentent, anticipez-vous un intérêt renouvelé pour l'or ?

Des hausses significatives de l'inflation vont en dernier ressort faire augmenter le prix de l'or. L'investissement dans l'or est une assurance. Il ne s'agit pas d'un placement destiné à faire des gains à court terme, mais une protection à long terme.

Quelques lingots d'or d'1 kilo

Je considère l'or comme la principale monnaie globale. C'est l'unique monnaie, avec l'argent, qui ne requiert aucune signature en contrepartie. L'or, cependant, a toujours été plus cher par once que l'argent. Personne ne refuse l'or en tant que paiement pour se décharger d'une obligation. Les instruments de crédit et les monnaies "fiat" dépendent de la force du crédit de la contrepartie qui les émet. L'or, ainsi que l'argent, est une des seules monnaies qui possède une valeur intrinsèque. Il en a toujours été ainsi. Personne ne met cette valeur en question, et l'or a toujours été un bien de valeur, qui a été frappé sous forme de monnaie en Asie Mineure dès le VIème siècle avant JC.

Au cours de l'année passée, nous avons été témoins du Brexit, de l'élection de Trump et du succès grandissants des politiques anti-establishment. Comment pensez-vous que les banques centrales et les politiques monétaires vont s'ajuster à cet environnement ?

Le seul exemple dont nous disposons est ce qui est arrivé dans les années 1970 quand nous avons connu la stagflation et qu'il existait de grandes inquiétudes à propos d'une spirale inflationniste hors de contrôle. Paul Volcker a été nommé Président de la Réserve Fédérale, et il a augmenté le taux du Fonds Fédéral à 20% pour stopper l'érosion. Ce fut une période très déstabilisante, et de loin la politique monétaire la plus efficace dans l'histoire de la Réserve Fédérale. J'espère que nous n'aurons pas à répéter cet exercice pour stabiliser le système. Mais cela reste une question ouverte.

La Banque Centrale Européenne, pour sa part, doit faire face à des problèmes encore plus grands que la Réserve Fédérale. Les avoirs au bilan de la BCE sont plus important qu'ils ne l'ont jamais été, après une croissance considérable depuis que Mario Draghi a déclaré qu'il ferait tout ce qui est nécessaire pour sauver l'euro. J'ai de sérieuses inquiétudes sur l'avenir de l'euro lui-même. L'Europe du Nord a, en effet, financé les déficits de l'Europe du Sud. Cela ne pourra pas continuer indéfiniment. L'eurozone ne fonctionne pas.

En Grande-Bretagne, pendant ce temps, on ne sait pas au juste comment le Brexit va se dérouler. Le Japon et la Chine ont également des problèmes. On ne voit aucune grande économie du monde qui soit réellement solide, et il est extrêmement difficile de dire comment les Banques Centrales vont répondre à cette situation.

Bien que l'or ne soit pas une monnaie officielle, il joue un rôle important dans le système monétaire. Quel rôle l'or devrait-il jouer dans le nouvel environnement géopolitique ?

L'Etalon or a fonctionné à plein à la fin du XIXème siècle et au début du XXème siècle, une période extraordinaire de prospérité globale, caractérisée par une hausse constante de la productivité et une faible inflation.

Mais aujourd'hui, il existe une croyance assez répandues selon laquelle l'Etalon or du XIXème siècle ne fonctionnait pas correctement. Je pense que c'est comme si on portait la mauvaise taille de chaussures et qu'on disait que les chaussures sont inconfortables !

Ce n'est pas l'Etalon or qui a failli, ce sont les politiques.

La première guerre mondiale a désactivé les taux de change fixes et après la guerre aucun pays n'a voulu s'exposer à l'humiliation d'avoir un taux de change réduit par rapport au dollar US tel qu'il existait en 1913.

La Grande-Bretagne, par exemple, a choisi de revenir à l'Etalon or en 1925 au même taux de change que celui de 1913 par rapport au dollar (soit 4,86 US dollars contre 1 livre sterling). Ce fut une erreur monumentale commise par Winston Churchill, qui était alors Chancelier de l'Echiquier. Cela a entraîné une sévère déflation en Grande-Bretagne à la fin des années 1920, et un défaut de paiement de la Grande-Bretagne en 1931. Ce n'est pas l'Etalon or qui n'a pas fonctionné, c'est la volonté de maintenir à tout prix des taux de change antérieurs à la guerre. Toutes les Nations voulaient retrouver les taux de changes antérieurs à la guerre, ce qui, selon les différents degrés de destructions qui avaient eu lieu dans chacun des pays, rendait ce désir, en général, tout à fait irréaliste.

Aujourd'hui, un retour à l'Etalon or serait perçu comme un acte de désespoir. Mais si l'Etalon or existait aujourd'hui, nous ne nous trouverions pas dans la situation dans laquelle nous sommes. Les Etat-Unis ne sont pas en mesure d'investir dans les infrastructures comme nous le devrions. Les Etats-Unis en ont sûrement besoin, et cela se traduirait éventuellement sous la forme d'un meilleur environnement économique. Mais peu des bénéfices ainsi acquis se reflèteraient dans les profit pouvant rembourser la dette. La plupart de ces infrastrutures devraient être financées par augmentation de la dette gouvernementale. Nous avons déjà le danger de voir le ratio de la dette fédérale relativement au PIB atteindre les 3 chiffres. Nous n'aurions jamais atteint un tel seuil si nous avions été sous le régime de l'Etalon or, car l'Etalon or est une assurance que la politique fiscale ne sort jamais du rang.

Pensez-vous que la politique fiscale devrait être ajustée pour aider les décisions de politique monétaire ?

Je pense que l'inverse est vrai. La politique fiscale est la politique la plus fondamentale. La politique monétaire n'a pas les mêmes potentialités. Et si la politique fiscale est claire, alors la politique monétaire devient raisonnablement facile à implémenter. La pire situation pour les banquiers centraux c'est un système fiscal instable, comme celui qui existe à l'heure actuelle.

Le problème central est que les hausses des dépenses gouvernementales, financées largement à crédit, déstabilisent le système financer. L'âge de départ à la retraite fixé à 65 ans n'a que peu changé depuis que le président Roosevelt l'a introduit en 1935, même si la longévité a augmenté substantiellement depuis. Par conséquent, la première chose que nous ayons à faire est d'augmenter l'âge de départ à la retraite. Celui pourrait réduire appréciablement les dépenses.

Photo de la Réserve Fédérale Américaine à Washington

Je crois également que le règles de régulation imposées aux banques et aux intermédiaires financiers devraient être nettement supérieures que celles qui existent à l'heure actuelle. Si on regarde dans le passé, toutes les crises récentes ont été des crises de monétaires. La partie non monétaire de l'économie américaine se portrait très bien avant 2008 par exemple. C'est l'effondrement du système financier qui a atteint les secteurs non financiers. Si l'on régule suffisamment le capital dans le système financier, les chances de faillites contagieuses en chaîne sont réduites.

Si nous augmentions les règles capitalistiques pour les banques commerciales, par exemple, de la moyenne actuelle de 11% à 20 ou 30% de leurs actifs, les banquiers pourraient arguer du fait qu'ils ne pourraient plus faire de prêts profitables avec de telles conditions. Mais les données du Bureau du Contrôleur de la Monnaie qui datent de 1869 suggèrent le contraire. Ces données montrent que le taux de profit des banques a été situé entre 5 et 10% pendant toute la période couverte par ces données, quelque soit le taux de réserves imposé aux banques. Cela suggère que l'on pourrait imposer au banques des réserves supérieures sans pour autant faire baisser l'efficacité du système financier. Cela provoquerait probablement une contraction des prêts, mais ces prêts, selon toute vraisemblance, ne devraient pas être accordés.

Pour contrer la politique de taux d'intérêts très faibles ou négatifs, certains investisseurs sont devenus de gros acheteurs d'or. Selon vous quel rôle l'or doit-il jouer comme réserve de valeur ?

Quand j'étais Président de la Réserve Fédérale, j'ai dû témoigner devant le membre du Congrès Ron Paul, qui plaidait avec force pour l'or. Nous avons eu quelques discussions intéressantes. Je lui ai dit que la politique monétaire de la Réserve Fédérale essayait de suivre les signaux qu'un Etalon or aurait créé s'il avait existé. C'est une bonne politique monétaire, mais avec une monnaie "fiat". A cet égard, je lui ai dit que même si nous étions revenu à un Etalon or, ma politique n'aurait pas tant changé que cela.

Interview d'Alan Greenpan donnée dans la revue "Gold Investor" publiée par le World Gold Council, Volume 3, Février 2017

Autres pages sur l'or

- Détails

- Catégorie : Cours Or

Il y a quarante ans jour pour jour, le 15 août 1971, le président des Etats-Unis Richard Nixon suspendait la convertibilité du dollar en or, mettant ainsi fin au système monétaire international de Bretton Woods, qui datait de 1944.

Dans la vidéo ci-dessous, on peut découvrir l'annonce (sous-titrée en français) par Nixon de la fin de la convertibilité du dollar en or mais aussi toute une série de mesures destinées à contrer la crise du dollar.

15 août 1971 : Nixon annonce la fin de la convertibilité du dollar en or

Les conséquences de cette décision ont façonné le monde d'aujourd'hui

Lire la suite : Nixon et la fin de la convertibilité du dollar en or

- Détails

- Catégorie : Cours Or

Mardi 20 mars 2012, Ben Bernanke, patron de la Réserve Fédérale des Etat-Unis, a donné une conférence sur "Les origines et la mission de la Réserve Fédérale" à l'Université George Washington. A cette occasion, il a évoqué, entre autres sujets, la place de l'étalon or dans le système monétaire, en particulier au XIXème siècle. Cette conférence s'insère dans une série de quatre interventions très intéressantes sur la place de la Réserve Fédérale dans l'économie. Ces conférences sont très intéressantes car elles éclairent la pensée économique d'un des Banquiers centraux les plus importants au monde.

Présentation de la vidéo

La vidéo ci-dessous (en anglais) est la première partie de la série de 4 leçons. Ben Bernanke présente quelques éléments historiques sur les Banques centrales notamment au XIXème. Il expose des phénomènes tels que les paniques bancaires (les "bank run"). Il justifie la création des banques centrales par la nécessité de réguler le système monétaire. Parmi les facteurs d'instabilité du système il évoque l'étalon or, qui était loin d'être sans inconvénients (voir notamment à partir de la 28ème minute de la vidéo). Ben Bernanke se fait donc historien pour expliquer la création de l'Institution qu'il dirige. Un passage intéressant de son discours concerne cependant la Chine.

Vidéo : Ben Bernanke explique la création de la Réserve Fédérale et les défauts de l'étalon or

Traduction en français du cours de Ben Bernanke sur l'étalon or

- Détails

- Catégorie : Cours Or

Bonjour les amis, je vais vous parler aujourd'hui des cours de l'or, de l'évolution des cours de l'or en 2022.

Pour ce faire je vais me baser sur les données fournies par la LMA. La LBMA c'est la London Bullion Market Association, qui est basée à Londres et qui détermine les cours de l'lor officiels à l'international.

Vidéo : Cours de l'Or en 2022 : Hausse de 7 %

Les cours de l'or libellés en euro et en Troy Ounce

Je vais parler des cours de l'or libellés en euros puisque je pars sur le principe que puisque vous m'écoutez vous achetez plutôt de l'or libellé en euros puisqu'on est en zone euro et je dois préciser également que les cours de l'or qui sont donnés sur sur ce graphique là sont exprimés en Troy Ounce. La Troy ounce est une unité de poids qui pèse 31,103 grammes.

Donc quand on voit un prix affiché sur cette courbe, par exemple 1771 euros 88 le 13 juin dernier c'est 1771 euros pour 31,103 grammes d'or fin.

Evolution des cours de l'or en 2022 : 7% de hausse

Alors on va regarder un petit peu ce qui s'est passé en 2022 par rapport à l'évolution des cours de l'or. Comme on peut voir il y a de ça un an l'once était à 1575,16 euros et un an plus tard donc le 6 décembre 2022 l'once est à 1687 euros 87 ce qui veut dire que pendant ces 12 mois l'once d'or a

connu une évolution positive en pourcentage d'un tout petit peu plus de 7%.

Une hausse à nuancer pour chaque investisseur en fonction de sa date d'achat

C'est une évolution positive mais il faut la nuancer en fonction de chaque investisseur parce que évidemment là on partirait sur un investisseur théorique qui aurait acheté il y a exactement 12 mois mais si on prend un investisseur qui a acheté au plus haut et qui a revendu maintenant il serait plutôt sur une perte de 7 à 10% plutôt que de d'un gain de 7%. Donc en fait ces courbes n'ont pas une tellement grande signification, il faut regarder au cas par cas. Chacun doit regarder à quel moment il a acheté et pour voir un peu s'il a fait des gains ou des pertes et la question qui se pose

c'est toujours la question du moment à quel moment faut-il acheter de l'or et à quel moment faut-il vendre. Evidemment personne ne peut répondre de manière catégorique à cette question c'est une question qui dépend de de la situation de chaque investisseur.

Explications sur l'évolution des cours de l'or

Si on veut essayer d'expliquer un petit peu les raisons de de l'évolution de cette courbe déjà on peut voir qu'il y a eu un pic important en début d'année et ça correspond à la guerre en Ukraine, au déclenchement de la guerre en Ukraine, qui a provoqué une forte hausse des cours de l'or et il y a eu pas mal de tensions et de craintes notamment de crainte de guerre nucléaire et c'est à ce moment-là que le l'or a joué son rôle

de valeur refuge. On voit que l'or a fortement augmenté alors qu'il était plutôt aux alentours de 1580 euros en début d'année il a augmenté très fortement pour atteindre les 1845 euros et après un certain temps les courbes des prix de l'or ont commencé à diminuer pour arriver pour redescendre à 1687 euros début décembre 2022.

Impact du COVID et de la Guerre en Ukraine sur les cours de l'or

Si on replace l'évolution des cours de l'or en 2022 dans une sur une longue durée à partir de 1999 on voit que l'once d'or était à 245 euros, qu'elle est à environ 1700 euros aujourd'hui donc c'est une augmentation qui est considérable. Mais cependant on voit que ce n'est pas linéaire, l'évolution des cours n'est jamais linéaire, il y a toujours des hausses et des baisses. "Les arbres ne montrent pas jusqu'au ciel" selon le célèbre adage. Donc il y a eu des hausses, notamment au moment du COVID qu'on voit sur ce sur ce pic ici, puis une endance plutôt baissière après la période COVID, puis à nouveau là ce qu'on voit ce pic ici c'est la guerre en Ukraine et la guerre en Ukraine est donc suivie par des cours qui ont tendance plutôt à se tasser.

Comparaison des cours de l'or avec l'évolution d'autres classes d'actifs en 2022

Quand on voit l'évolution des cours de l'or donc en 2022 on pourrait se dire ah mais 7% de hausse entre le début de l'année et la fin de l'année c'est pas c'est pas énorme c'est pas grand chose. On aurait pu s'attendre à plus compte-tenu des circonstances internationales très tendues et également du contexte économique mais en réalité les cours de l'or, la courbe telle qu'on la voit là, il faut la replacer dans un contexte plus général et elle n'a de sens véritablement que si on compare le l'or aux autres actifs financiers qui existent et en particulier les actions.

L'Or surperforme toutes les classes d'actifs en 2022

Donc si on se tourne du côté des actions on peut regarder quels sont les résultats au cours au cours de l'année dernière alors par exemple le DOW JONES INDUSTIRAL AVERAGE a fait moins 8,16%, c'est une moyenne, c'est pas terrible si on compare à l'or. Le Standard and Poor 500 lui enregistre une baisse de 17,89% qui est quand même une très forte baisse qu'on n'avait pas vu depuis très longtemps. En ce qui concerne les valeurs technologiques, le Nasdaq sur l'année dernière il enregistre une baisse de 30,71% qui est ce qui est considérable.

Si on regarde du côté de l'Europe par exemple le CAC 40 sur l'année dernière a perdu 7,62% le Dax (c'est l'indice boursier allemand) a perdu sur un an 10,91% et en ce qui concerne les crypto-monnaies qu'on peut également comparer à l'or, pourquoi pas, et bien on constate que le Bitcoin a perdu 71,85%, l'Ether de son côté perd 64,57 %, c'est un naufrage, et regardons-en une dernière qui est connue, le Dodge coin avec - 40 % avec une volatilité complètement délirante par exemple ici c'est ça correspond à rien du tout c'est totalement exubérant donc voyez les amis que si on replace l'or dans un contexte plus large on voit qu'en fait il a fait une performance plutôt modeste de 7% sur l'année mais que si on le compare à tous les autres indices on voit qu'il est il est au dessus de tout le reste. Ceci dit quand même il faut dire que 7% d'augmentation on n'est pas certain que ça va couvrir la forte inflation qui est actuellement en cours et donc avoir de l'or ça permettrait tout juste de maintenir de de conserver son patrimoine ou de conserver en tout cas le pouvoir d'achat de son patrimoine.

L'or va-t-il monter en 2023 ?

Alors la question qui se pose également, que tout le monde se pose c'est que va faire l'or à l'avenir ? Bbon alors là personne peut le dire mais quand même on est tenté, moi j'ai la tentation de prolonger cette courbe là qui se tasse un petit peu là on voit pas l'or exploser à la hausse dans les mois qui viennent et dans les années qui viennent mais enfin c'est très difficile de faire des pronostics. Qui aurait pu dire par exemple qu'il y aurait une guerre en Ukraine ? Personne n'y croyait pourtant ça a bien eu lieu donc on peut pas faire de pronostic. Donc la question est-ce que c'est le bon moment pour acheter de l'or et bien ça c'est à chacun de ce faire sa propre idée en fonction de sa situation personnelle et patrimoniale

Liens pour acheter de l'or

Si vous souhaitez acheter de l'or sous forme de pièces ou de lingot vous pouvez cliquer sur les liens ci-dessous.

Acheter des pièces en or

Acheter des lingots d'or

Acheter des monnaies d'or de collection (eBay France)

Page 2 sur 3